当全球金融资产价格不断扩张的时候,实物资产的反抗正在开启;当中国资产与美股联动加强时,属于自身的盈利修复正在开启。

实物资产:脆弱的供给与恢复的需求

本周(2025年9月22日至2025年9月26日,下同)大宗商品铜的供给端发生重大扰动,全球第二大铜矿印尼Grasberg铜矿遭遇不可抗力停产(2024年铜矿产量约占全球的3.5%),引发了铜价快速上涨。在关税政策驱动下美国锁定了大量铜库存的背景下,总量上看似短期过剩的供需格局下结构上其实已经非常紧张,本次Grasberg铜矿停产可能导致2025年Q4及2026年供给侧进一步的收缩,这为将来制造业需求修复时的价格弹性埋下伏笔。从另一视角来看,当前全球金属铜市场的震动同样也是贸易格局重塑与供给约束下全球实物资产供应链脆弱性的缩影,也是以大宗商品为代表的实物资产中长期价值重估的来源。而短期需求侧,美国2025年9月标普全球PMI、8月地产销售、耐用品订单表现均超预期,PCE符合预期,这意味着对于资源品而言影响供需的数据都相对健康,约束“降息”的数据又都在放松。当然也需要关注,受美国“抢出口”热度退坡影响,欧洲主要国家9月制造业PMI则出现边际下滑,未来财政政策的具体落地路径是重要观测。值得一提的是,部分前瞻指标中,8月美欧日印尼挖机开工小时数均抬升至近五年历史同期高位,表明全球基建与建筑活动的活跃度正在同步回升。映射到国内,外需的韧性一定程度上也带动了中国实物消耗的恢复,2025年8月制造业用电量同比增速达到5.5%,从历史上看,制造业用电量与出口息息相关,新一轮全球制造业的联动正在出现。

中国资产盈利的修复:GDP>企业盈利不等式开始反转

自7月份各行业“反内卷”力度逐渐加强以来,以光伏、锂电、建材、钢铁、煤炭等多数品种价格均出现了一定上涨,低价无序竞争的情况有所缓解,价格的底部正在出现,并一定程度上开始带动企业盈利的改善:2025年1-8月工业企业利润数据实现由负转正,其中制造业抬升2.6个百分点至7.4%,利润率改善至4.53%,接近2023年水平。往后看,伴随着“十大重点行业稳增长方案”陆续出台,产业“反内卷”相关的政策指引逐渐明晰并步入深化落实阶段,国内供给约束下结构不断优化叠加海外需求的逐渐复苏,盈利回升的持续性可以期待。值得一提的是,我们曾经强调过去两年来制造业内卷的加剧导致实体经济中存在着GDP>企业利润的不等式,而同样从我们框架出发,当下基本面开始指向未来盈利修复弹性会大于GDP的增长,带来中国的全球链主型制造业公司的机会。

警惕全球金融资产的超额扩张

近期全球金融资产/GDP的比值快速上扬,当前已然突破了2倍标准差:从4月开始全球金融资产的扩张不断加速,进入了一个均值回归的临界。对于美股而言,近两年在整体盈利增长放缓下,盈利呈现出向龙头集中的趋势,而本轮AI产业浪潮又让科技龙头获得了更多利润分配的优势,进一步加速了资本开支。而资本开支与盈利优势又让科技龙头本身估值与市值扩张较快,推动了美股上涨。当下,科技龙头企业最新资本开支占经营现金流净值的比重已经接近50%,未来的资本开支延续性与潜在盈利已经以“甲骨文”为标志进入了需要外部融资的支持时期。外部融资——增加资本开支——支撑估值上涨这一闭环短期本身并无问题,而短期内降息预期的兑现也帮助上述逻辑进一步演绎。但是,在全球金融资产扩张阶段性过快情况下,任何颠簸都有可能触发均值回归。当下,全球主要国家债券收益率均出现回升,实物资产中贵金属金、工业金属甚至原油都开始在宽松预期下回弹,金融资产扩张的边界正在出现。值得关注的是,本轮中国资产上涨中,TMT板块呈现了与美国市场高度的相关性。当下看,大宗商品为代表的实物资产与美股比值处在历史低位,考虑到全球实物消耗正在修复,未来将具备韧性与弹性;而中国顺周期行业处在预期低位,在利润率修复的背景下,是未来真正重估的主力方向。

颠簸中的换挡,迎接真正的牛市

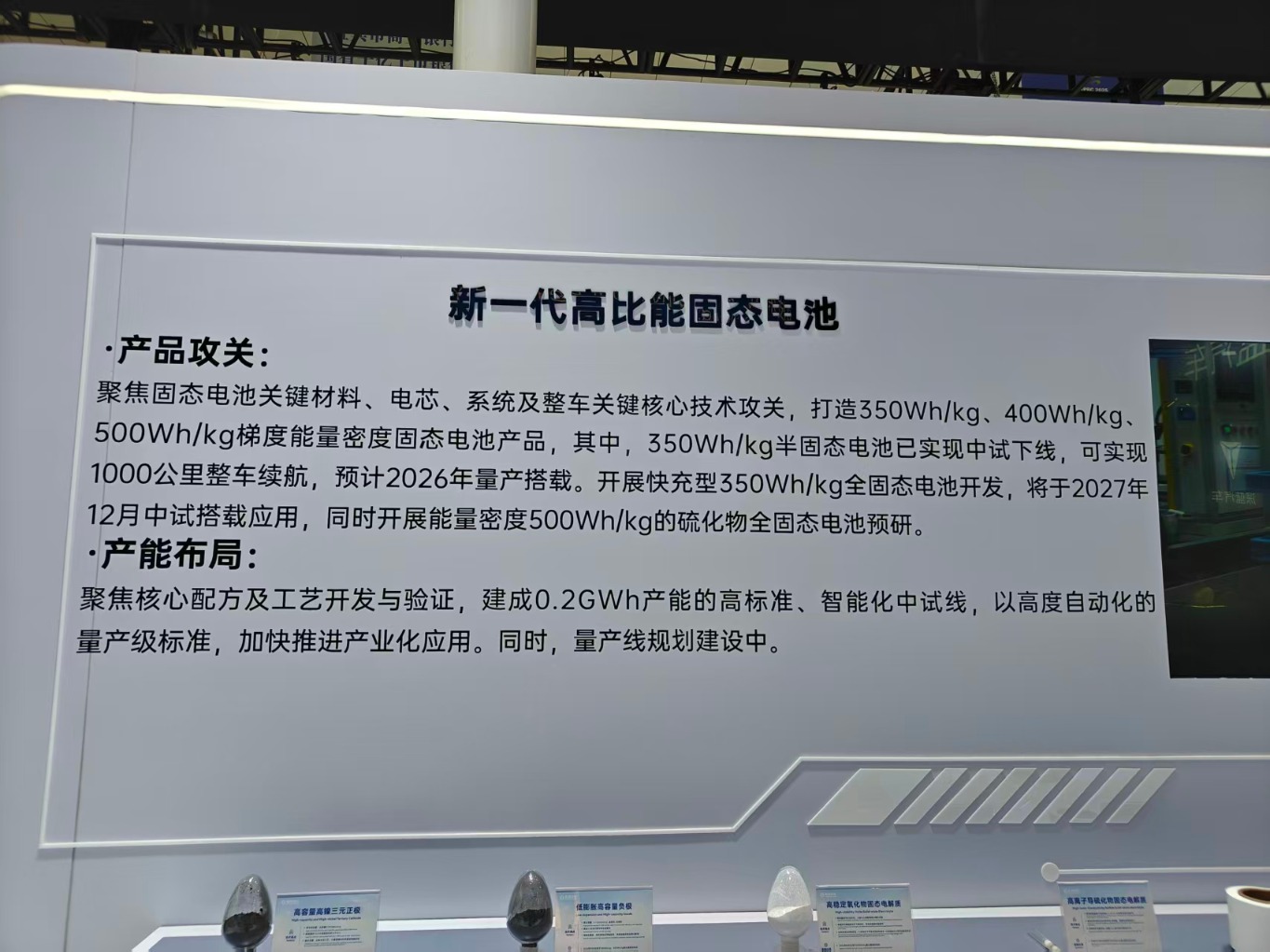

过去中国的“牛市”,更多是追随了全球金融的过度扩张,其行业联动性本身也依赖于美国驱动。在全球金融资产高位情况下,实物消耗与中国实体经济盈利正在修复,脱虚入实的进程才会带来中国资产的真正行情,也会是资源品新一轮行情的开始,而成长投资会逐步从科技驱动走向出口出海。具体配置建议:第一,同时受益于国内反内卷带来的经营状况改善、海外降息后制造业活动修复与投资加速的实物资产:上游资源(铜、铝、油、金)、资本品(工程机械、重卡、锂电、风电设备)以及原材料(基础化工品、玻纤、钢铁);第二,盈利修复之后内需相关领域也将逐渐出现机会:食品饮料、猪等;第三,保险的长期资产端将受益于资本回报见底回升。

风险提示:

国内经济修复不及预期,海外经济大幅下行。

(文章来源:国金证券)